El largo camino hacia la rentabilidad

El crecimiento a cualquier precio es un modelo de negocio destacado que utilizan las empresas de tecnología financiera B2C y los nuevos bancos digitales, bancos virtuales y neobancos que han entrado recientemente en el mercado. La idea es conseguir la mayor cantidad posible de clientes antes que sus competidores. Con el respaldo de financiación y altas valoraciones, las empresas ofrecen a los clientes servicios mejorados por poco o ningún coste. Los clientes ganan y los nuevos actores aumentan sus bases de clientes por millones.

¿Pero qué pasa cuando se acaba la financiación?

¿Cómo se mantienen a flote estas empresas de banca digital con mayores gastos que ingresos? Hay un nuevo enfoque en la viabilidad de los modelos de negocios y las empresas de tecnología ahora están bajo presión para impulsar no solo el crecimiento, sino también los ingresos e incluso las ganancias.

En los últimos meses, varias empresas de tecnología financiera importantes, entre ellas Xinja en Australia y Simple, uno de los primeros bancos retadores de los EE. UU., han cerrado sus puertas, incapaces de superar el desafío de la viabilidad del negocio.

No es raro que los nuevos actores de la tecnología financiera pierdan dinero con cada nuevo cliente que adquieren. Además, muchos no tienen una estrategia clara o viable sobre cómo convencer a los clientes de que paguen por sus servicios y contribuyan con ingresos a la empresa.

Este es un enigma para muchas empresas de tecnología financiera, pero hay algunas que están superando estos problemas y están trabajando constantemente para alcanzar el punto de equilibrio y no estar muy lejos de la rentabilidad.

Este informe describe algunas de las características y estrategias que han apoyado a estas empresas en el largo camino hacia la rentabilidad.

¿Cómo ganan dinero los bancos?

Tradicionalmente, los bancos ganan dinero a partir de dos tipos de ingresos: ingresos basados en comisiones e ingresos basados en intereses.

- Ingresos basados en honorarios

Una de las formas en que los bancos ganan dinero es cobrando comisiones, que pueden incluir comisiones por cuentas, comisiones por transacciones (como comisiones por retiro de dinero en cajeros automáticos), comisiones por penalizaciones y comisiones por cambio de divisas.

Estas tarifas cubren el costo de atender a los clientes (¡y a algunos!) y garantizan que los bancos ganen dinero a un nivel muy básico.

Para la mayoría de los recién llegados, la propuesta inicial de valor es que no cobran comisiones y, si lo hacen, cobran comisiones mucho más bajas. Esto dificulta que los nuevos bancos digitales obtengan ingresos significativos basados en comisiones.

La excepción son las tasas de intercambio, que son la pequeña tarifa que se paga al emisor de la tarjeta cada vez que se realiza una transacción. La mayoría de los recién llegados dependen de estas tasas y la mayor parte de los ingresos que obtienen provienen de ellas.

- Ingresos basados en intereses

Los ingresos por intereses son el dinero que ganan las instituciones financieras por prestar fondos. Un banco obtiene ingresos por intereses al prestar dinero a los clientes a tasas de interés más altas que las que le cuesta al banco pedir prestado los fondos.

Los ingresos por intereses son una fuente de ingresos muy importante para los bancos. Los productos más rentables que venden los bancos son las hipotecas, que suelen ser la transacción más importante que un cliente de banca minorista realizará jamás con un banco.

Muchas de las nuevas empresas de tecnología financiera aún no están en condiciones de ofrecer préstamos a los clientes, ya sea por cuestiones regulatorias o por falta de acceso al dinero necesario. Si bien algunas ofrecen servicios de préstamos básicos, la mayoría de estos actores aún están lejos de ofrecer productos más complejos, como hipotecas.

Los bancos retadores y las grandes empresas de tecnología financiera necesitan encontrar formas innovadoras de ganar dinero con clientes que, en su mayoría, aún no los consideran su banco principal. Con un acceso limitado a los ingresos bancarios tradicionales, como las comisiones y los intereses, ¿cómo pueden realmente ganar dinero los nuevos bancos digitales?

¿Cómo pueden los bancos retadores ser rentables?

1. Características de la cuenta Premium

2. Banca en el mercado

3. Oferta para PYMES

4. Cartera de crédito

5. Gestión patrimonial

Características de la cuenta Premium

Una forma en que los bancos retadores están sorteando el modelo de negocio sin comisiones es lanzando modelos premium basados en suscripciones. Estas cuentas premium vienen con una serie de características y ofertas adicionales (no solo una elegante tarjeta de metal).

Acceso a más servicios

Como parte de estos paquetes premium, muchos bancos nuevos ofrecen límites más altos para retiros en cajeros automáticos y cambios de divisas. Quienes usan cuentas regulares tienen acceso limitado a estas funciones y, por lo tanto, se sienten motivados a cambiarse a la versión premium si usan estos servicios con frecuencia.

Oferta de seguros

Muchos de los competidores ofrecen a sus clientes premium algún tipo de producto de seguro cuando se inscriben, que a menudo incluyen pólizas de seguro de viaje y de teléfono.

Tasas de interés más altas

Algunas cuentas premium ofrecen tasas de interés más altas sobre los ahorros para impulsar más suscripciones. Sin embargo, debido a las bajas tasas de interés a nivel mundial, puede resultar difícil para los recién llegados obtener ganancias reales con esta oferta.

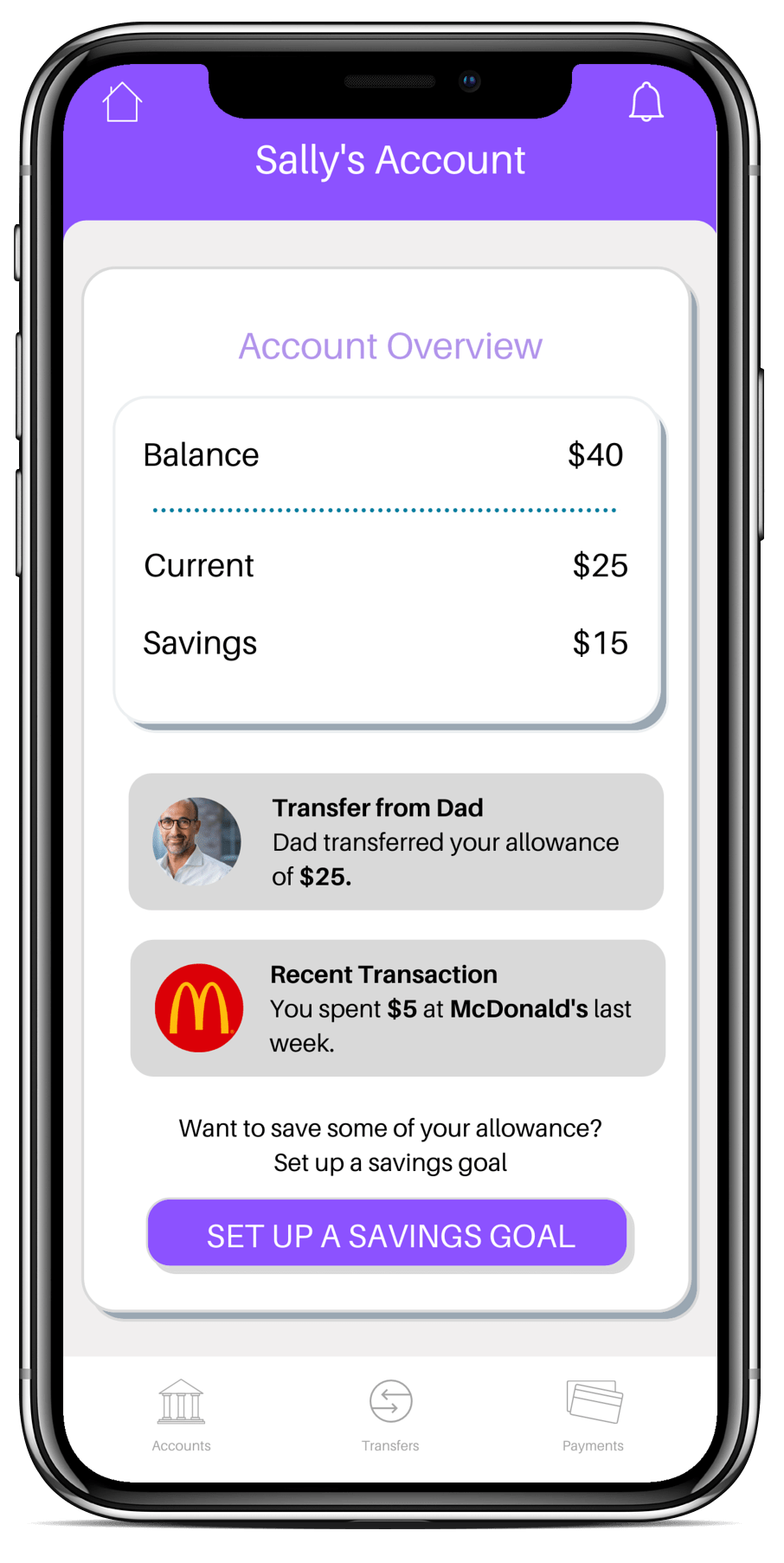

Banca familiar

La cuenta “familia”, “joven” o “junior” Es aquella que es controlada por el adulto pero que otorga a los niños/adolescentes la responsabilidad de administrar sus propias finanzas y les inculca buenos comportamientos de gestión financiera desde una edad temprana.

Estas cuentas son una forma útil para que los padres o tutores transfieran dinero a una cuenta cuando sea necesario y establezcan diversos controles sobre cómo y dónde se gasta el dinero. Muchos bancos retadores cobran a los clientes por estas cuentas familiares, que siguen ganando popularidad entre los clientes. Son una buena forma de registrar nuevos clientes y generar ingresos.

Orange Bank, el banco digital respaldado por empresas de telecomunicaciones en Europa, utiliza la solución Moneythor para ofrecer una cuenta familiar a sus clientes y está utilizando esta característica para anclar su oferta de cuentas premium de más alto nivel.

.

.

Banca en el mercado

El modelo de banca de mercado, que están adoptando algunos bancos, implica un ecosistema de productos y servicios agregados presentados a un cliente, en función de sus necesidades y comportamientos, todo dentro de los canales digitales de la institución financiera.

Una opción estratégica que están adoptando muchos nuevos y ya establecidos operadores es la de crear un mercado en el que puedan vender no solo sus propios productos y servicios, sino también los de terceros. Al crear una plataforma en la que cualquiera pueda vender a los clientes, los nuevos operadores pueden crear una ventaja competitiva para sí mismos.

La idea tradicional de que los bancos crean y venden sus propios productos y servicios, manteniendo la mayor parte, si no toda, de la cadena de suministro dentro de la empresa, ha cambiado radicalmente. El modelo de mercado va en contra de esta idea tradicional. Las empresas tecnológicas de gran éxito como Airbnb y Amazon no diseñan, crean ni poseen lo que venden, sino que simplemente proporcionan el mercado digital que otros vendedores pueden utilizar para promocionar y vender sus productos y servicios. En esencia, la banca de mercado consiste en crear un valor añadido para los clientes.

Starling Bank del Reino Unido, uno de los pocos bancos digitales rentables, es un ejemplo de un banco desafiante que ha lanzado un mercado de productos y servicios de terceros para apoyar y brindar valor a sus clientes.

Al crear una plataforma única impulsada digitalmente, los bancos digitales pueden ayudar a los clientes a satisfacer sin problemas sus necesidades de vida, al tiempo que impulsan el compromiso y crean lealtad.

Además de ofrecer un mayor valor a los clientes, los mercados pueden ser una buena fuente de ingresos para estas empresas. En la mayoría de los casos, cobran a vendedores externos por utilizar su mercado, acceder a sus clientes y asociarse con su marca.

Oferta para PYMES

La penetración entre las PYME sigue siendo limitada y son un mercado notoriamente desatendido. Tienen un amplio conjunto de necesidades y requieren un amplio conjunto de servicios de su socio bancario. lo cual, antes de las recientes innovaciones en el sector bancario, hacía que fuera un mercado difícil de atender.

Gracias a las soluciones de banca digital, se ha reducido el esfuerzo necesario para atender a las pymes, se han acortado los tiempos de aprobación de financiación de capital circulante y se ha facilitado la gestión de áreas de banca empresarial como la facturación. Sin embargo, todavía existe un gran potencial en este mercado, sobre todo para aquellos bancos digitales que buscan obtener beneficios.

Como regla general, la banca comercial conlleva comisiones. Si bien la mayoría de los bancos retadores luchan por aumentar sus ingresos, aquellos que han logrado alcanzar el punto de equilibrio o volverse rentables ofrecen algún tipo de banca para pymes y empresas.

Transferwise, el proveedor de cambio de divisas y billetera digital, atribuye su éxito en alcanzar la rentabilidad a sus clientes corporativos más que a sus clientes minoristas.

El mercado de las PYME puede ser una fuente lucrativa de ingresos para los recién llegados y puede ayudar a equilibrar las posibles pérdidas incurridas en su esfuerzo por aumentar el número de clientes bancarios minoristas que no pagan.

Para ofrecer servicios bancarios empresariales de manera exitosa es necesario repensar las experiencias bancarias empresariales y utilizar los datos para brindar servicios más personalizados. Los datos ayudarán a los bancos a alejarse del modelo de “talla única” del pasado. El mercado de las pymes es diverso y, si los bancos emergentes quieren crear una solución de banca para pymes rentable, deben ser innovadores en el uso de la tecnología y los datos para atender a la variedad de clientes pymes que existen.

Cartera de crédito

La realidad de la banca en una era de bajas tasas de interés y continuas batallas en torno a las comisiones bajas es que los bancos necesitan ofrecer productos crediticios para generar ingresos reales. Para muchos recién llegados, la opción de prestar y ofrecer productos crediticios puede verse obstaculizada por barreras regulatorias, lo que les deja un camino más difícil para alcanzar la rentabilidad.

Los recién llegados que tienen acceso a una licencia bancaria completa y por lo tanto pueden ofrecer productos crediticios deberían poder generar ganancias cobrando intereses sobre préstamos y tarjetas de crédito.

Nubank, el mayor neobanco del mundo, de origen brasileño, ofrece tarjetas de crédito desde su creación. El banco, que cuenta con más de 25 millones de clientes, está cerca de alcanzar el punto de equilibrio. Su negocio de tarjetas de crédito ha sido rentable desde 2017.

Ofrecer productos crediticios mejorados digitalmente puede ser una buena opción para aumentar los ingresos. Sin embargo, los costos regulatorios de ser un prestamista con licencia completa son elevados y el proceso para obtener la licencia puede ser largo.

En las principales regiones bancarias de Asia, incluidas Singapur y Hong Kong, los reguladores proactivos han creado y otorgado licencia de banca digital a entidades no bancarias, dándoles a estos titulares de licencia la aprobación para ofrecer préstamos.

Para los bancos retadores que no tienen acceso a su propia licencia, puede valer la pena considerar trabajar con un socio autorizado, para obtener infraestructura regulatoria y aprobación por una tarifa.

Gestión patrimonial

Algunos bancos desafiantes han lanzado plataformas de negociación de acciones donde los clientes pueden comprar y vender acciones a cambio de una comisión o tarifas de gestión.

El trading y la inversión son un área de servicios financieros que se ha democratizado en los últimos años. La inversión y el trading ya no son exclusivos de Wall Street y, a medida que aumenta la demanda de herramientas y servicios de trading por parte de los clientes, los bancos emergentes están bien posicionados para ofrecerlos.

Al ofrecer servicios de negociación como ETF e inversión automática, los bancos retadores pueden actuar como una introducción básica al trading para los clientes que desean comenzar a invertir. Con el tiempo, a medida que su plataforma evolucione, pueden ofrecer funciones de gestión patrimonial más complejas similares a los servicios de banca privada.

¿Se volverán rentables los bancos digitales?

Algunos bancos retadores están en camino de lograr la rentabilidad, mientras que otros están esperando a captar una cuota de mercado suficiente antes de convertirla en una prioridad.

De cualquier manera, ya sea ahora o en el futuro, no hay duda de que los bancos digitales tendrán que ser rentables para seguir en el negocio.

Habrá muchos bancos digitales que cierren y otros que sean adquiridos por actores más grandes, pero eso no niega el hecho de que existe una necesidad de nuevos proveedores de banca digital o una creciente demanda de los clientes.

Cualquiera sea el camino hacia la rentabilidad que elija seguir un recién llegado, los que tendrán más éxito serán aquellos que escuchen mejor las necesidades de los clientes y combinen sus expectativas con experiencias bancarias digitales avanzadas.

Descubra cómo la solución Moneythor puede ayudarle a construir un banco digital exitoso.

Descargar Guía de Rentabilidad para Bancos Digitales

"*" señala los campos obligatorios