En 2019, nous avons lancé notre premier rapport mondial sur l’Open Banking afin d’examiner les différentes initiatives mises en œuvre à l’échelle mondiale pour promouvoir l’adoption de l’Open Banking et d’une infrastructure API ouverte.

Dans le rapport de cette année, nous revenons sur les pays qui ont ouvert la voie en matière d'Open Banking pour voir quels progrès ont été réalisés et documentons tous les nouveaux pays qui ont lancé des programmes d'Open Banking au cours des 12 derniers mois.

C’est au cours de cette dernière année que nous avons commencé à voir les implications concrètes de l’Open Banking et le véritable impact qu’il peut avoir sur le secteur bancaire, notamment en favorisant l’inclusion financière, en améliorant la culture financière et en augmentant la concurrence.

Bien que la route vers l'Open Banking n'ait pas été facile avec de multiples revers et problèmes liés au partage sécurisé des données, aux retards dans l'adoption des banques et systèmes de paiement inadéquats, aujourd'hui plus que jamais, nous nous attendons à le voir devenir un courant dominant à l'échelle mondiale, alors que les principales banques du monde entier cherchent à mettre en œuvre une certaine forme de normes Open Banking.

La transformation numérique est au cœur des préoccupations des grandes banques depuis des années, mais avec la Avec la pandémie de 2020, on ne peut nier que ces plans ont été accélérésDans le secteur bancaire, l’Open Banking joue un rôle crucial dans cette transformation.

Système bancaire ouvert mondial

Jusqu'à récemment, la faible concurrence, les barrières à l'entrée élevées et le manque de changement de clientèle ont limité l'innovation dans le secteur bancaire. Les acteurs en place qui dominaient le secteur ont eu du mal à introduire des produits et services bancaires modernes qui répondent aux besoins et préférences changeants des clients.

Les fintechs et les startups ont eu du mal à s’imposer dans un secteur protégé et fermé par la réglementation. Au final, ce sont les clients qui ont été les grands perdants et qui ont dû se contenter de produits et d’expériences bancaires de qualité inférieure.

Au cours des dernières années, la transformation numérique du secteur bancaire a obligé les banques à repenser la manière dont elles servent les clients de détail et les clients privés. Clients PME et l'Open Banking est devenu un élément clé de l'innovation dans le secteur bancaire et accroître la rentabilité grâce à la collaboration avec des parties externes. L’Open Banking, qui favorise le partage sécurisé des données financières bancaires avec des fournisseurs tiers (TPP) via des API ouvertes, permet à ces entreprises et banques de développer des produits financiers. C’est ce partage de données avec les TPP et l’ouverture du secteur des services financiers qui stimulent l’innovation, tant chez les acteurs historiques que chez les nouveaux venus, dans un secteur qui a eu du mal à se digitaliser au même rythme que d’autres secteurs.

« L’Open Banking consiste à partager de manière sécurisée des données et des services financiers bancaires avec des tiers via des API ouvertes permettant à ces entreprises de développer des produits financiers. »

Depuis le lancement de l'Open Banking en Europe avec la deuxième directive sur les services de paiement (DSP2) et rapidement suivi par la réglementation sur l'Open Banking au Royaume-Uni, le nombre d'initiatives Open Banking lancées à travers le monde a fortement augmenté. Ces initiatives, réglementations et directives varient considérablement en fonction de l'approche choisie par le marché.

Ce rapport détaille les régions, les pays et les institutions qui évoluent vers l'Open Banking et propose un cadre pour les catégoriser en fonction de quatre piliers :

-

Portée géographique

-

Niveau de réglementation

-

Stade de développement

-

Degré de normalisation

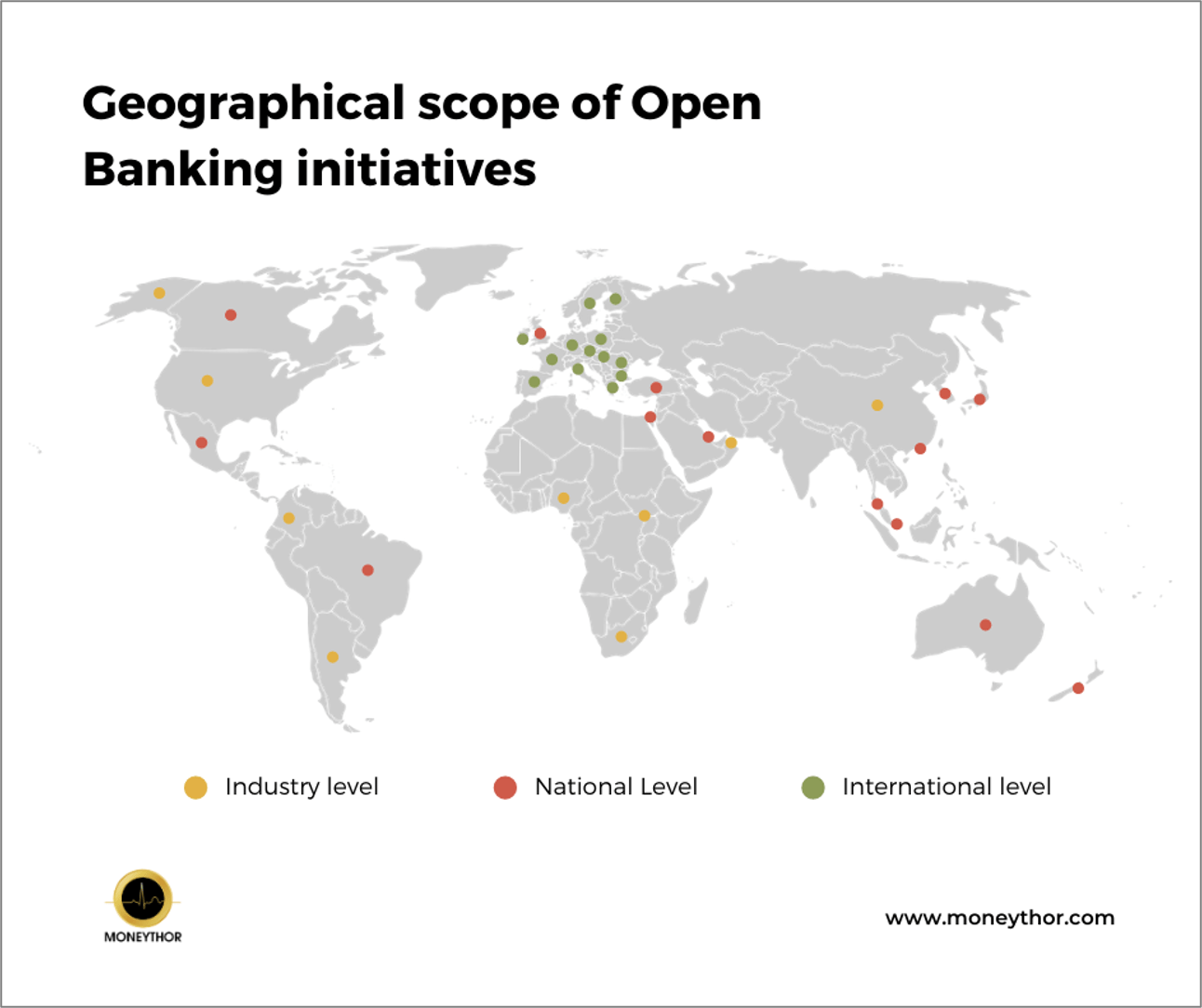

Portée géographique

L'Open Banking est une initiative mondiale, mais toutes les régions ne suivent pas les mêmes normes ou réglementations. Si certains pays ont décidé de suivre la même approche, d'autres ont choisi de se lancer seuls et de lancer des programmes individuels adaptés aux besoins de leur pays. La portée géographique permet de savoir si une initiative d'Open Banking a été introduite à un niveau :

-

Niveau de l'industrie

Initiatives introduites par des banques ou des associations sans l'intervention du gouvernement, par exemple l'Open Technology Foundation au Nigéria

-

Niveau national

Initiatives introduites par l'organe directeur d'un pays et ayant un impact sur les banques nationales, par exemple le CDR en Australie

-

Niveau international

Réglementation et initiatives qui dépassent les frontières nationales, par exemple PSD2 dans l'Union européenne.

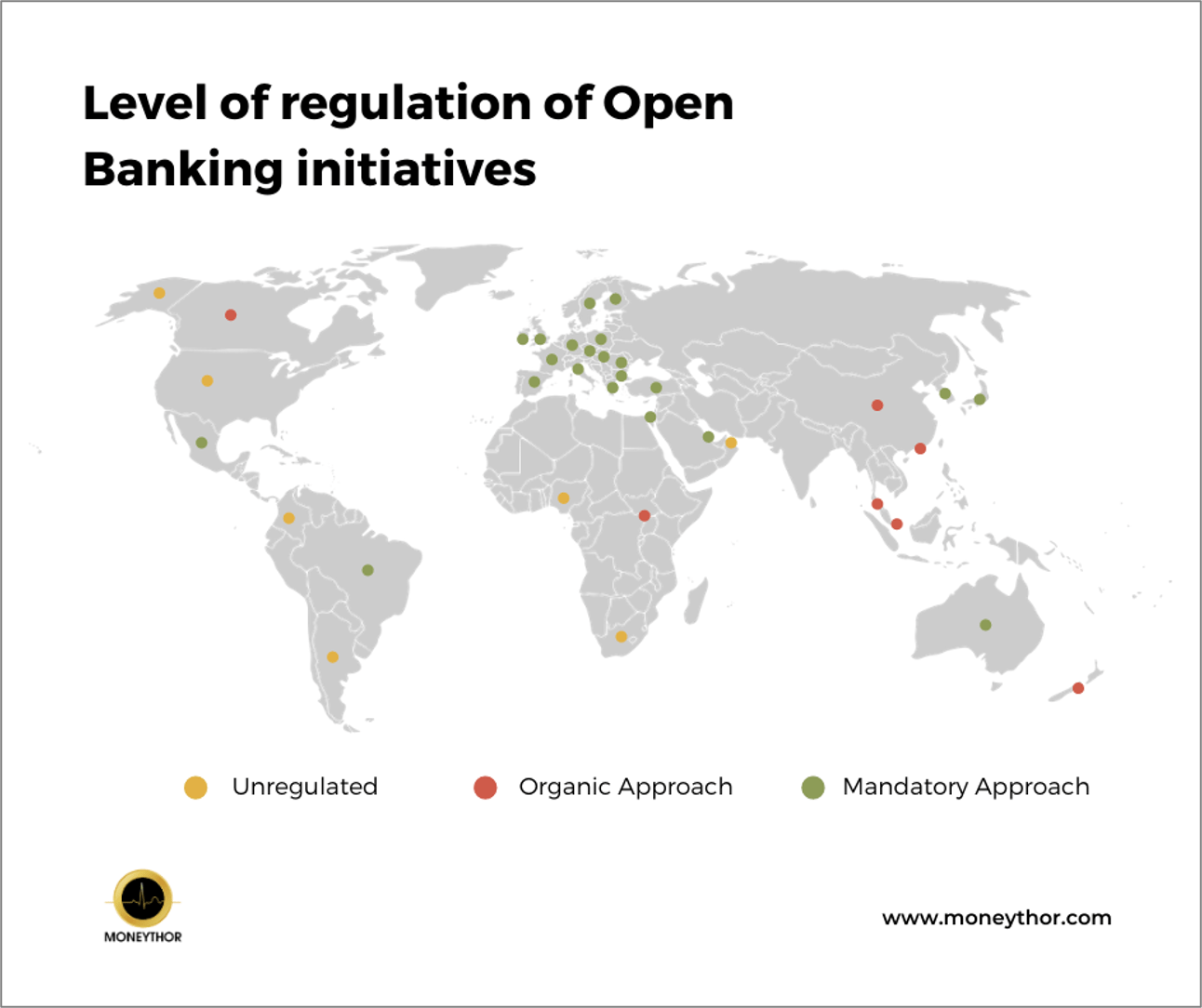

Niveau de réglementation

Selon le pays et le type de réglementation, les banques peuvent être obligées ou non de mettre en œuvre les initiatives Open Banking. Dans certains cas, les régulateurs imposent l'adoption, tandis que dans d'autres, ils laissent les banques elles-mêmes décider si elles mettent en œuvre ou non les normes Open Banking recommandées. Les initiatives Open Banking peuvent être :

-

-

Non réglementé

Les banques peuvent choisir de mettre en œuvre des normes sectorielles non réglementées, mais n’y sont pas obligées.

-

Organique

Le gouvernement encourage les banques à mettre en œuvre les normes Open Banking, mais cette mesure n’est pas appliquée.

-

Obligatoire

Les banques doivent mettre en œuvre les normes Open Banking pertinentes.

-

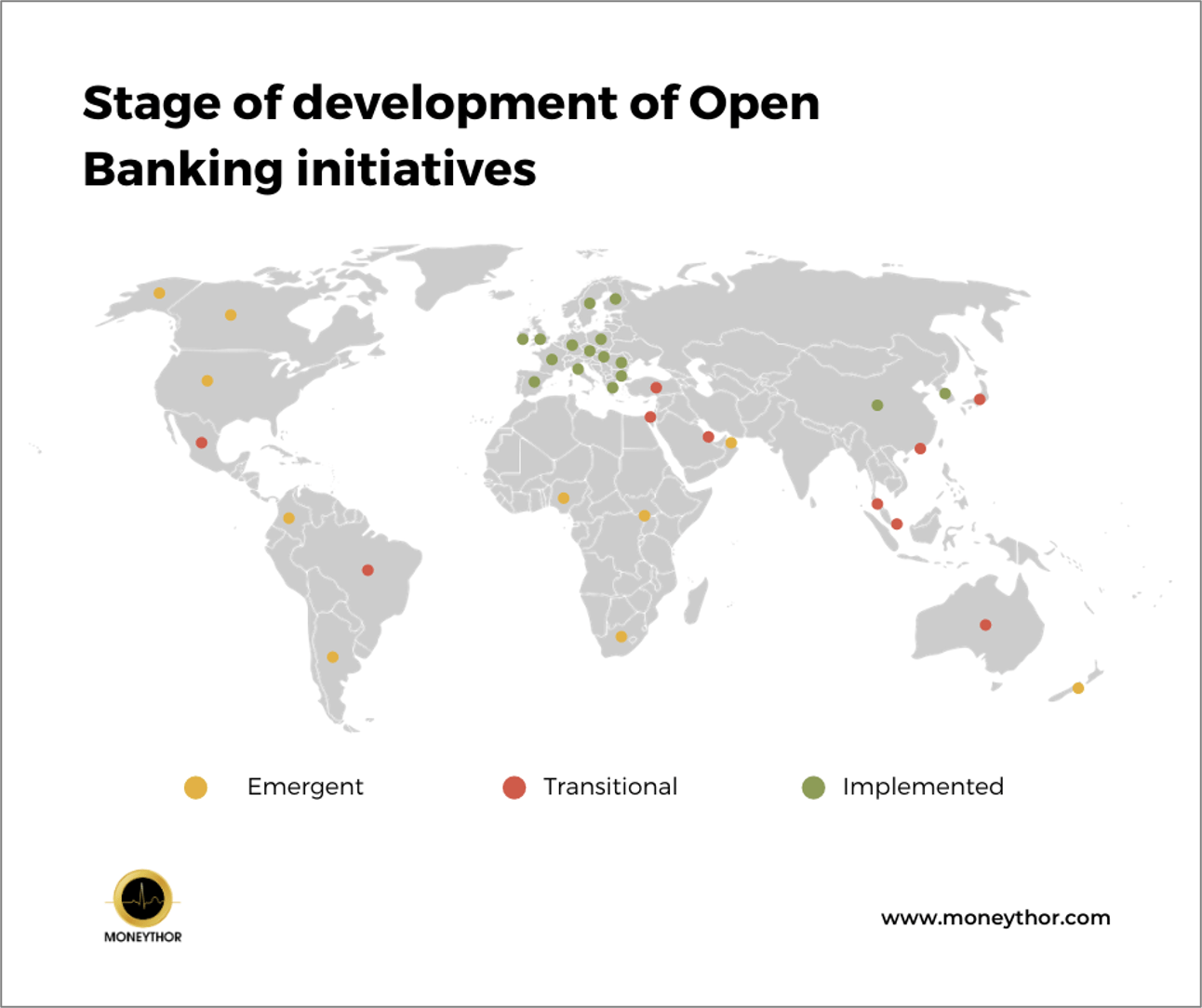

Stade de développement

Les pays inclus dans ce rapport se trouvent à différents stades de développement et de mise en œuvre des initiatives Open Banking. Certains pays en sont au début de leur parcours et peuvent encore étudier les avantages, tandis que d'autres pays sont peut-être en train de mettre en œuvre les normes. Nous avons divisé les pays en trois stades de développement, à savoir :

-

Émergent

Aucune norme définitive n’a été publiée, mais des travaux sont en cours sur les initiatives d’Open Banking.

-

De transition

Des normes ont été publiées, mais les banques sont encore en train de les mettre en œuvre.

-

Mis en œuvre

Les banques et les fintechs créent des produits et services basés sur l’Open Banking.

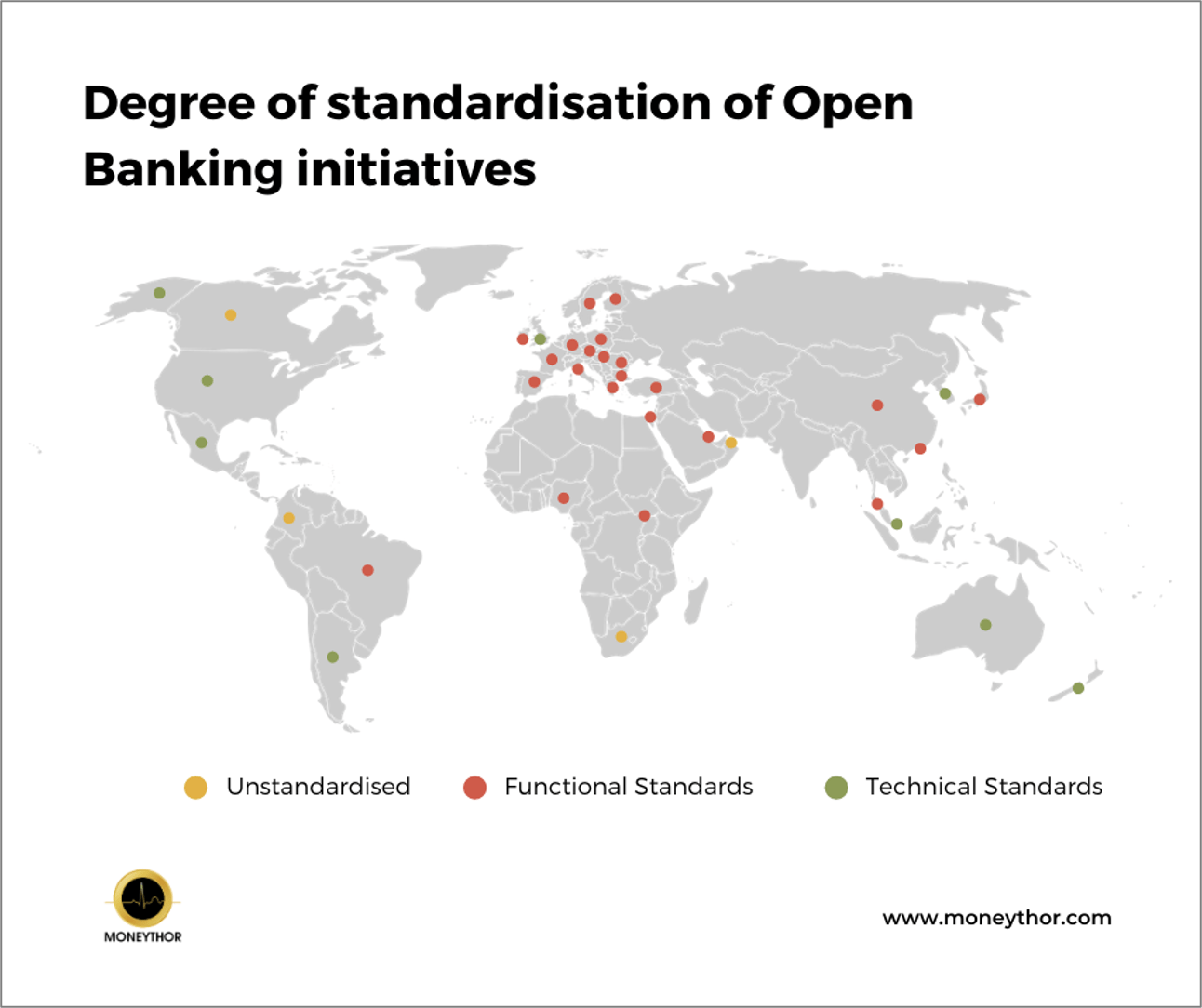

Degré de normalisation

Au cœur de toutes les initiatives Open Banking se trouve un ensemble de normes que les banques peuvent utiliser pour créer leurs propres produits et services Open Banking. Ces normes peuvent varier, certaines exigeant que les banques les suivent à la lettre et d'autres laissant plus de place aux variations de la part de la banque. Les normes Open Banking peuvent être :

-

Non standardisé

Sans normes, les banques et les fintechs sont en mesure de mettre en œuvre leurs propres normes et initiatives pour créer et partager des API.

-

Normes fonctionnelles

Lorsque des normes fonctionnelles sont disponibles, les banques et les fintechs peuvent les utiliser comme guide pour la mise en œuvre de l'Open Banking. Les normes fonctionnelles couvrent des domaines tels que le calendrier de mise en œuvre, les types de données à partager et les types de fournisseurs avec lesquels partager les données, etc., mais elles ne fournissent pas de normes techniques.

-

Normes techniques

Les banques et les fintechs disposent de normes techniques prédéfinies dans le but de construire une manière de travailler unifiée sur l’ensemble du marché.

Résumé du rapport

Une seule initiative Open Banking traverse les frontières internationales

La majorité des initiatives d'Open Banking ont été introduites au niveau national ou sectoriel. L'Union européenne, qui a lancé la DSP2 pour encourager le libre marché, couvre tous ses États membres et est la seule initiative qui dépasse les frontières. Bien qu'aucune autre réglementation ne soit mise en œuvre au niveau international, un certain nombre de pays, dont l'Argentine et l'Afrique du Sud, adoptent une version des normes techniques d'Open Banking du Royaume-Uni.

44% des nations ont introduit une réglementation obligatoire

44% des nations ont choisi d'introduire une réglementation obligatoire sur l'Open Banking, qui oblige les principales banques d'un pays à se conformer à la réglementation. Bien qu'une approche obligatoire ait encouragé l'adoption et la diffusion de l'Open Banking, il est intéressant de noter que certains pays comme la Chine et Singapour ceux qui n’ont pas imposé l’adoption mais plutôt autorisé une approche axée sur le marché sont plus avancés dans leur parcours vers l’Open Banking que les autres.

70% des pays sont en phase de transition de développement

Parmi les 23 pays inclus dans ce rapport, 70% sont en phase de transition, où les normes ont été introduites par des organismes gouvernementaux ou industriels et il appartient désormais aux banques et aux fintechs de les mettre en œuvre. Pour les pays en phase de mise en œuvre (26%), les premiers avantages commencent à se faire sentir, les clients acquérant un meilleur contrôle sur leurs données et une meilleure connaissance de leur vie financière.

39% des nations ont fourni des normes fonctionnelles

391 pays parmi ceux inclus dans cette liste ont fourni des normes techniques pour la mise en œuvre de l'Open Banking. 441 pays ont introduit des normes fonctionnelles, qui permettent aux banques de ces marchés d'élaborer leurs propres spécifications techniques. Bien qu'il puisse être bénéfique pour le secteur bancaire de disposer d'un certain nombre de normes à tester jusqu'à trouver la bonne option, en l'absence d'une approche technique standardisée, les fintechs devront adhérer aux spécifications techniques de chaque banque plutôt qu'à une approche technique globale qui leur permettrait d'économiser du temps et de l'argent.

Téléchargez le guide complet ici pour voir une répartition des initiatives pays par pays ou rendez-vous sur notre page interactive pour un aperçu rapide.

Téléchargez le guide Global Open Banking 2.0

"*" indique les champs obligatoires