L’un des plus grands défis auxquels sont confrontées les banques aujourd’hui est de savoir comment analyser et exploiter efficacement les données de transaction qu’elles traitent dans leurs systèmes. À maintes reprises, les discussions ont porté sur la mine d’or que constituent les données bancaires des consommateurs et sur leurs nombreux cas d’utilisation. Mais en réalité, de nombreuses banques de détail ont du mal à catégoriser les données afin de pouvoir les utiliser pour produire des informations en temps réel et des recommandations exploitables.

La personnalisation des services bancaires numériques comporte de nombreux niveaux, l’un des premiers et des plus importants étant la catégorisation des données. Il est facile de se laisser emporter par la conception UX d’un widget intégré à une application ou par l’apparence d’une publicité de vente croisée. Mais si les données utilisées ne sont pas correctement analysées et catégorisées, le résultat sera des programmes de bien-être financier ou de simples cas d’utilisation marketing qui manquent de perspicacité et d’intelligence pour susciter un réel engagement et un changement chez les consommateurs.

C’est pourquoi la catégorisation des données, bien qu’elle ne représente qu’une petite partie du processus de personnalisation, joue un rôle essentiel dans la stimulation de l’engagement client dans la banque numérique.

Que signifie la catégorisation des données ?

Dans le contexte bancaire en particulier, la catégorisation des données fait référence à l'organisation des données de transaction en fonction de critères prédéfinis, tels que les récits, les types de transaction, les codes de catégorie de commerçant (MCC) et d'autres métadonnées, afin de faciliter la définition et le regroupement corrects des transactions et de constituer la base de l'hyper-personnalisation sur les canaux bancaires.

Pourquoi la catégorisation des données est-elle importante ?

Les données de transaction contiennent certaines des informations les plus utiles pour les banques afin de comprendre leurs clients. Elles fournissent des informations incroyables sur la façon dont les gens vivent leur vie, les choses qu'ils aiment faire, les endroits où ils aiment manger, les pays dans lesquels ils voyagent, les articles qu'ils achètent régulièrement, leurs sources de revenus et bien plus encore. La catégorisation rend les données plus intelligentes et plus utiles. Elle permet aux banques et à leurs clients d'obtenir une vue claire et organisée de leurs activités financières quotidiennes. En appliquant des catégories et d'autres enrichissements aux transactions, il devient plus facile de suivre, d'analyser et de prévoir les revenus et les dépenses passés et futurs, et plus généralement les comportements.

Comment le moteur Moneythor catégorise-t-il les données de transaction ?

Pour fournir des données plus riches et exploitables afin de générer des fonctionnalités intelligentes de gestion de l'argent et de fidélisation ainsi que des informations personnalisées, le Moteur Moneythor effectue la catégorisation et l'enrichissement des opérations en temps réel et à grande échelle sur tous les types de comptes, cartes et portefeuilles électroniques.

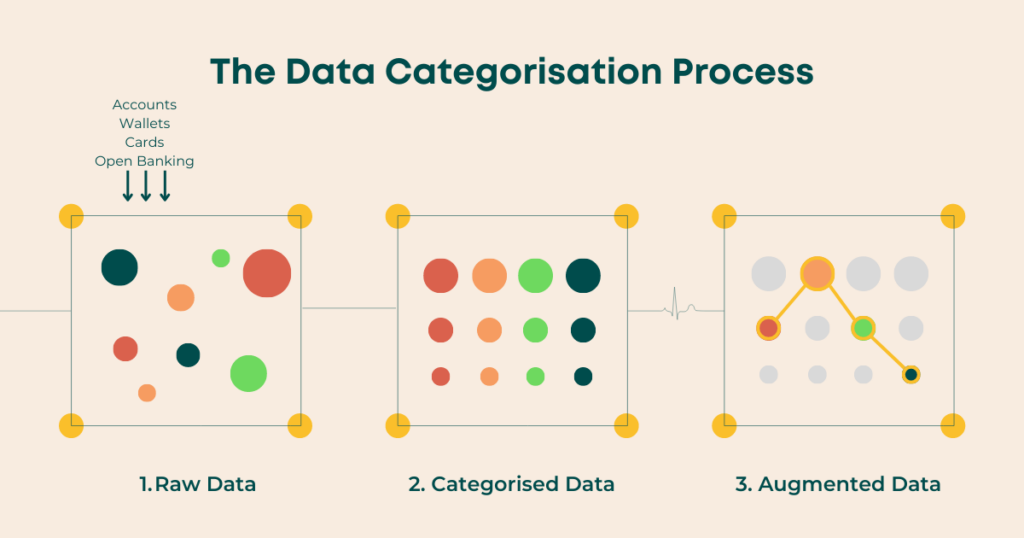

1. Données brutes

Le moteur haute performance de Moneythor consomme des ensembles de données en streaming ou par lots d'informations sur les clients sur tous leurs actifs et passifs tels que les comptes, les cartes ou les portefeuilles numériques, ainsi que les données d'autres banques via Open Banking.

2. Données catégorisées

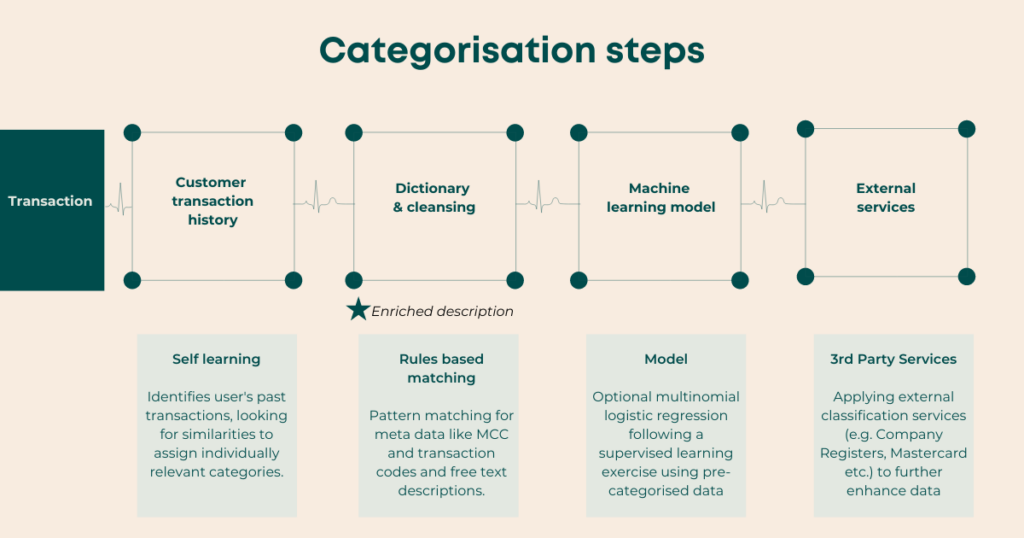

À partir des données brutes fournies, le moteur Moneythor recherche des modèles et des transactions similaires pour attribuer automatiquement les catégories et les stratégies d'enrichissement les plus précises. Le moteur utilise l'analyse de texte multilingue, des règles basées sur des expressions régulières et des niveaux de priorité, l'apprentissage automatique, des services externes le cas échéant et l'apprentissage à partir des choix des clients individuels à mesure que l'utilisation augmente. Voici ce qui se passe sous le capot lorsque la catégorisation a lieu :

Pour les transactions qui ne peuvent pas être catégorisées automatiquement ou dans le cas où des catégories personnalisées sont préférées, les catégories peuvent également être attribuées manuellement en libre-service par les clients, déclenchant un processus d'apprentissage automatisé par le moteur.

Chaque banque peut également choisir la liste de catégories par défaut la plus appropriée à proposer à ses clients, qui peut être personnalisée en fonction des besoins locaux et des préférences linguistiques.

3. Données augmentées

Une fois catégorisées, les données peuvent être enrichies par le moteur Moneythor en nettoyant les transactions, en ajoutant des logos de commerçants, en détectant des modèles récurrents, des factures et des abonnements, en élaborant des prévisions, etc. À partir de là, ces données catégorisées et enrichies sont utilisées pour déclencher des expériences personnalisées sur les canaux bancaires numériques.

Que faire si un client souhaite personnaliser les catégories ?

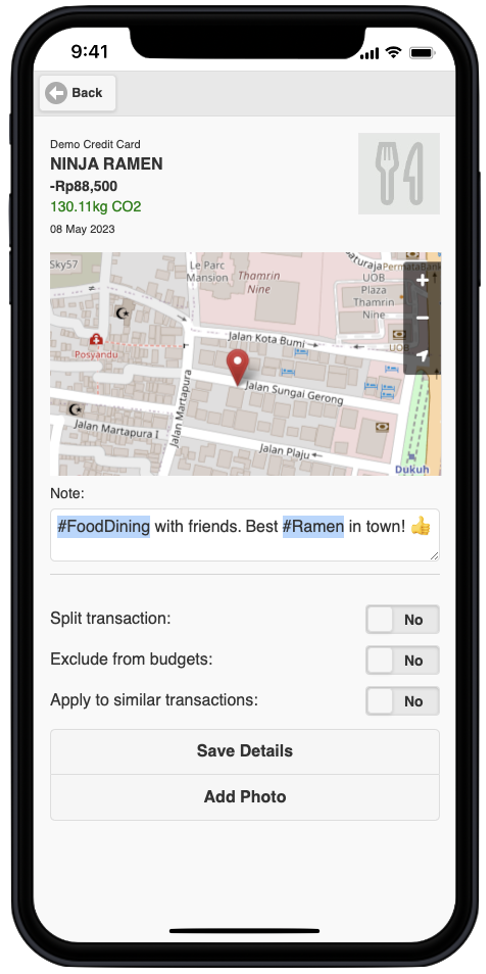

De temps à autre, la façon dont les clients voient leurs transactions peut être différente de la façon dont leur banque les classerait.

C'est pourquoi il est indispensable de donner aux clients des possibilités conviviales de donner leur avis sur le processus de catégorisation automatisé lorsque l'on leur présente ces informations dans les canaux bancaires numériques.

Les clients peuvent ajouter leurs propres catégories à la volée, éventuellement les combiner avec des notes et ainsi personnaliser véritablement leur expérience. Au fil du temps, le moteur apprend les préférences des clients et les applique automatiquement aux transactions ultérieures.

Les mauvaises données entrantes génèrent de mauvaises données et de mauvaises expériences sortantes. La catégorisation et l'augmentation des données sont essentielles pour la mise en œuvre réussie d'expériences bancaires numériques personnalisées. Chez Moneythor, nous sommes fiers de fournir à nos clients du secteur bancaire et de la fintech des capacités avancées de catégorisation et d'enrichissement, ainsi qu'un moteur véritablement flexible et évolutif.

Entrer en contact si vous souhaitez en savoir plus sur la manière dont vous pouvez tirer davantage parti de vos données de transaction brutes.